- Home

- Chi siamo

- Chi siamo – il laboratorio

- Iscriviti alla newsletter

- Il Manifesto di Carteinregola

- Le nostre regole

- Rete di Carteinregola

- Le iniziative di Carteinregola dal dicembre 2020

- Tutte le nostre iniziative

- Fatti sentire! Impariamo a usare gli strumenti di comunicazione

- Censimento

- Piediperterra

- Piediperterra a Dragona e Dragoncello

- 1. Parco del Drago: appunti per una introduzione storica

- 2. Dragoncello: storia del Parco del Drago, Convenzione urbanistica PRU e progetti

- 3. Storia di Dragona

- 4. Dragona: il Museo D. Agostinelli

- 5. Dragona: il Punto Verde Qualità

- 6. Dragona: La stazione Acilia sud Dragona

- 7. Dragona – Dragoncello: Dorsale mare Tevere

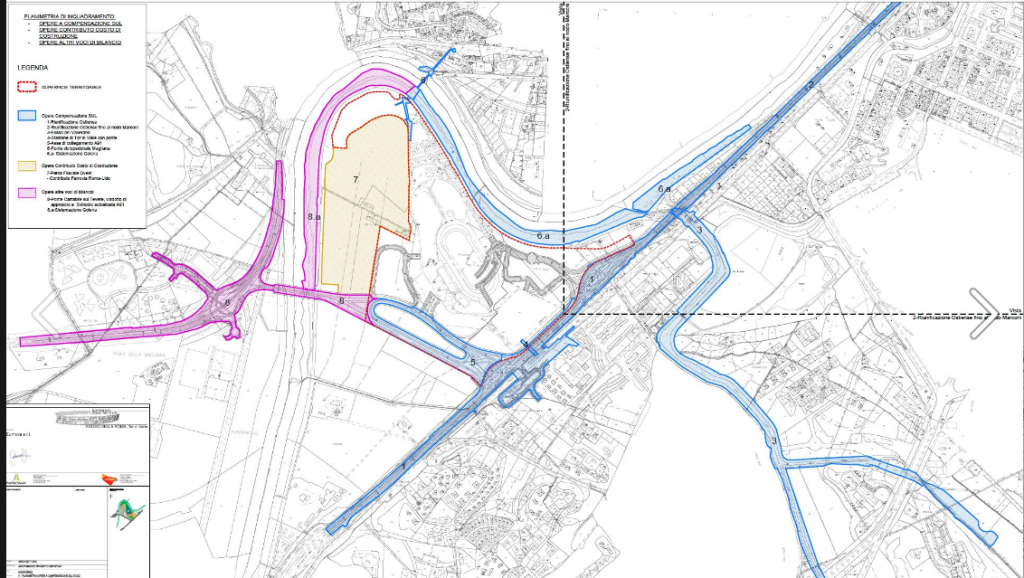

- 8. Progetto Casale Dragoncello

- Piediperterra a San Lorenzo – Municipio II Roma

- Piediperterra a Testaccio

- Piediperterra a Casal Bertone – 5 luglio 2018

- Piediperterra 1

- Piediperterra 2 a Morena

- Spiazmoli! Piediperterra all’EUR 3- Spiazziamoli! IL PERCORSO

- Piedi per terra al Torrino sud il 20 gennaio 2017

- Piediperterra a Primavalle -28 aprile 2018

- Piediperterra a Dragona e Dragoncello

- Diario Presidio Campidoglio 2012-2013

- Dieci parole dell’ urbanistica

- Rassegna stampa

- Laboratorio

- La Mappa

- Calendario

- Istituzioni

- ISTITUZIONI

- Governo Italiano

- ROMA CAPITALE

- La consiliatura Gualtieri dal 2021

- Deliberazioni dell’Assemblea Capitolina dal 2021

- Deliberazioni della Giunta Gualtieri dal 2021

- Roberto Gualtieri Sindaco

- La Giunta Capitolina 2021

- Silvia Scozzese Vicesindaco e Assessore al Bilancio

- Sabrina Alfonsi, Assessore ai Rifiuti, Ambiente e Agricoltura

- Andrea Catarci Assessore al decentramento, partecipazione e servizi al territorio per la città dei 15 minuti

- Barbara Funari, Assessore alle Politiche Sociali e alla Salute.

- Miguel Gotor, Assessore alla cultura

- Monica Lucarelli Assessore alle Attività produttive e Pari opportunità

- Alessandro Onorato Assessore al Turismo, Grandi Eventi e Sport

- Eugenio Patanè Assessore ai Trasporti

- Claudia Pratelli Assessore alla Scuola, Formazione e Lavoro

- Ornella Segnalini Assessora ai Lavori Pubblici e alle Infrastrutture

- Tobia Zevi Assessore al Patrimonio e Politiche abitative

- Maurizio Veloccia – Assessore all’Urbanistica

- Assemblea Capitolina 2021

- Presidenti, Giunte, Consiglieri Municipi dal 2021

- Roma Capitale e CittàMetropolitana

- Le aziende partecipate del Comune di Roma

- Comune di Roma leggi norme e regolamenti

- La consiliatura Gualtieri dal 2021

- Elezioni a Roma

- Regione Lazio

- ISTITUZIONI

- PoliticaLab

- iDossier

- Autonomia Regionale Differenziata, cronologia e materiali

- Modifiche al PRG di Roma

- PianoCasa/Legge rigenerazione urbana Lazio

- Progetto Porto turistico – crocieristico di Fiumicino – cronologia e materiali

- Affittacamere, case per vacanze, B&B a Roma e nel Lazio – cronologia e materiali

- Lago ex SNIA Viscosa – V Municipio

- Ex clinica Villa Bianca Cronologia

- Stadio Flaminio – II Municipio cronologia

- Circolo Poste e sotto ponte della Musica – cronologia e materiali

- Lago e area ex SNIA Viscosa – V municipio

- Regolamento del Verde di Roma

- PTPR – Piano Territoriale Paesaggistico Regionale (del Lazio)

- PatrimonioComune cronologia materiali

- PUP Piano Urbano Parcheggi cronologia materiali

- ProgettoFlaminio

- DecretoTrasparenza

- V.I.A. Valutazione Impatto Ambientale

- Stadio Tor di valle cronologia

- Pineta di Villa Massimo (Punto Verde Infanzia) II Municipio

- Il Parco di Centocelle – V Municipio – cronologia e materiali

- Pianidizona

- PVQ

- MetroC

- Torri dell’EUR

- ForteTrionfale

- Autorecupero a scopo abitativo del patrimonio pubblico esistente – cronologia e materiali

- ATAC – cronologia e materiali

- BastaCartelloni

- iQuaderni

- Stadio Pietralata

- Modifiche al PRG di Roma

- Regolamento del Verde

- L’Italia non si taglia

- Giubileo 2025

- Referendum NO AD

Widgetized Section

Go to Admin » Appearance » Widgets » and move Gabfire Widget: Social into that MastheadOverlay zone

Stadio della Roma: proposte (s)convenienti?

Negli articoli di cronaca della Repubblica attorno allo stadio (pag. V – 20 giugno 2018) è apparsa una inquietante intervista al Presidente di INVIMIT Sgr (Investimenti Immobiliari Italiani Sgr S.p.A) dott. Massimo Ferrarese, che candidava la sua Società a subentrare a Parnasi nell’operazione Stadio della Roma.

E se l’interesse di Invimit, società di gestione del risparmio del Ministero dell’Economia e delle Finanze, è certamente apprezzabile per le opere pubbliche della Capitale, ci sembra assai meno apprezzabile per lo Stadio(1). Ed è tutta da dimostrare la convenienza dell’investimento per un soggetto pubblico.

E va detto che, nella complessa vicenda dello Stadio della Roma a Tor di Valle, da tempo si sono perse le tracce della sostenibilità economica. Il fatto che si trattasse di una proposta privata, sia pure d’interesse pubblico, ha fatto scomparire un aspetto così sensibile come i costi e ricavi dell’operazione.

La documentazione sull’argomento “costi e ricavi” è ferma allo “Studio di fattibilità” presentato dalla soc. EURONOVA nel maggio 2014. Quindi riferita a tutt’altro progetto rispetto all’attuale, che è un progetto “aggiornato” o meglio “adeguato” alle prescrizioni dell’ultima Deliberazione dell’Assemblea Capitolina n. 32/2017 (2) che ha cambiato considerevolmente il totale della SUL (Superficie Utile Lorda) riconosciuta al privato a compensazione di alcune infrastrutture ritenute necessarie per l’interesse pubblico, cambiando di conseguenza anche gli scenari economici. Che tuttavia non sono stati quantomeno resi noti (3).

Senza pretese di fare i conti in tasca ad Eurnova, proviamo a capire quanto e se rimane in tasca qualcosa in grado di giustificare tutto questo apparato di progetti e di procedure che monopolizza da tre anni l’attività tecnica di Ministeri, Regione, Comune, e svariati enti.

I costi più alti dei ricavi ?

Secondo la scheda allegata alla Deliberazione 32/2017 (2) il totale della superficie edificabile a Tor di Valle è pari a 212.000 mq di SUL da cui occorre togliere 40.500 mq per lo Stadio e il cosiddetto “villaggio Trigoria” (strutture e campi sportivi al servizio della Roma AS), quindi rimangono 171.500 mq con destinazione uffici e commerciale. Supponiamo di vendere tutto ad un prezzo medio compreso fra il massimo di viale Europa e il massimo di via delle Costellazioni (3.850 €/mq secondo l’Agenzia del Territorio Osservatorio del Mercato Immobiliare): si ricaverebbero circa 660 Milioni di euro. Mentre lo Stadio e Trigoria saranno affittati alla Società Sportiva.

La stima dei probabili costi si articola in molteplici voci che richiederebbero analisi ed informazioni di dettaglio al momento non disponibili.

Alcuni voci sono note dallo “Studio di fattibilità” del 2014, come il costo dello Stadio vero e proprio, stimato in 341 milioni di Euro: rimangono quindi 319 Milioni di Euro. Le opere di urbanizzazione a carico del proponente sono quotate, sempre dalla DAC 32/2017, per 80,6 Milioni e 45 Milioni il contributo per il costo di costruzione, con un totale di 126,6 Milioni che riducono il margine a 193 Milioni.

Ora, con questo margine di 193 Milioni si devono costruire, quanto meno, i 171.500 mq da destinare alla vendita, e questo costa, con strade e parcheggi, circa altri 200 Milioni (a dire poco).

Se così fosse, arriveremmo a zero. E dobbiamo mettere ancora in conto il costo del terreno e le spese tecniche, per non parlare del costo del denaro per finanziare l’operazione.

Oppure il nuovo progetto accresce i profitti del privato?

Tuttavia c’è chi, come l’ex Assessore Giovanni Caudo, alla vigilia dell’approvazione della nuova Delibera un anno fa, aveva analizzato alcuni aspetti che farebbero invece pensare che il passaggio dalla Delibera 132/2014 a quella 32/2017 sia stata molto conveniente per Eurnova. Caudo, facendo presente che “Roma Capitale non ha chiesto al proponente di formulare (o riformulare) un piano economico e finanziario dell’intervento da cui poter desumere e valutare tutte le implicazioni economiche e finanziarie conseguenti alla rimodulazione del progetto”, evidenzia come nella scelta del “taglio delle cubature del cosiddetto Business Park nella misura del 50% non si considera che la riduzione reale della cubatura sull’intero intervento è del 40% (Sul, da 354.000 mq a 212.000 mq) mentre la riduzione delle opere di interesse generale è del 60% (da 195 milioni di euro a 80,6 milioni di euro). Disparità che si traduce in un maggior profitto per il proponente (a seguito della minore incidenza del costo degli oneri per opere pubbliche per metro quadro di Sul) che si può stimare nell’ordine di oltre trenta milioni di euro”. E ancora: “avendo sostituito i grattacieli con tipologie a palazzina, con minor costo di costruzione e riduzione degli oneri finanziari, andava ricalcolato il valore di trasformazione (805,5 €/mq) – sulla base del quale si determina la volumetria ammessa (che ricordo è determinato con un apposito regolamento comunale). Prudenzialmente, si può stimare che la volumetria in eccesso sia almeno pari al 15% (almeno 15.000 mq e per un valore -calcolato solo sulla base del valore equivalente- di almeno 12 milioni di euro). Anche in questo caso, rispetto alla delibera vigente, il nuovo testo determina un vantaggio per il privato” (4), concludendo che “la rivisitazione del progetto così operata configura dei chiari ed evidenti vantaggi al proponente in termini di accresciuti profitti, stimati in diverse decine di milioni di euro. (…)

E’ l’ora della trasparenza

In assenza di qualunque informazione pubblica sul tema, che ci sembrerebbe, dopo i recenti fatti, ancora più doverosa, apprendiamo dai resoconti giornalistici dell’ordinanza del GIP – in seguito all’ “Operazione Rinascimento” che ha portato all’arresto di Luca Parnasi e di alcuni suoi collaboratori di Eurnova, oltre alle indagini in corso su vari amministratori – che dalle intercettazioni emerge che Parnasi aveva intenzione “di vendere il terreno sul quale sorgera’ lo Stadio della Roma, nonche’ il progetto complessivo comprensivo delle autorizzazioni fino a quel momento conseguite alla societa’ Dea Capital Real Estate sgr”, e che tale cessione comporterebbe la vendita “al prezzo di oltre 200 milioni di euro il terreno acquistato a 42 milioni, pagamento peraltro non ancora ultimato ” (5).

Ecco, nonostante molti si spertichino a rassicurare che l’inchiesta non riguarda le procedure di approvazione del progetto dello Stadio, ancora una volta ricordiamo che un po’ di trasparenza, anche sui conti, non farebbe male…

Maurizio Geusa e Anna Maria Bianchi Missaglia

(1) E c’è chi, come Ferdinando Magliaro su Il Tempo del 19 giugno 2018, ha dichiarato che l’operazione da parte dell’INVIMIT un a”boutade” vedi STADIO; BOUTADE DELL’INVIMIT: “AFFIDATE A NOI LA REALIZZAZIONE”

(2) scarica Deliberazione Assemblea Capitolina n. 32-2017 (stadio della Roma)

scarica il confronto Osservatorio SdR confronto DAC 132-2014 e DAC 32-2017

(3) nel novembre 2016 Carteinegola e altre associaizoni avevano scritto alla Regione e al Comune segnalando che sul sito regionale dedicato alla trasparenza non erano stati pubblicati i molti elaborati del progetto – allora ancora quello di Marino Caudo – tra i quali il Vol. 5 !Quadro economico e temporale dell’intervento” (> vedi nostro post) E in seguito abbiamo più volte rilevato come, non fosse stato portato a consocenz dei cittadini il quadro economico del nuovo progetto “adeguato” presentato nel giugno 2017, senz aun preliminare studio di fattibilità

(5) vedi anche Corriere della sera 15 giu 2018 Stadio della Roma, Parnasi voleva fare il colpo gobbo:

Vedi ANSA 13 giugno Stadio Roma, il gip: “Parnasi voleva vendere il terreno sul quale sarebbe dovuto sorgere lo Stadio”

(…) Nel corso delle attivita’ tecniche e’ emersa la volonta’ di Luca Parnasi di vendere il terreno sul quale sorgera’ lo Stadio della Roma, nonche’ il progetto complessivo comprensivo delle autorizzazioni fino a quel momento conseguite alla societa’ Dea Capital Real Estate sgr. La convenzione urbanistica con il Comune di Roma sara’ dunque sottoscritta dal soggetto che in quel momento risultera’ proprietario del terreno e del progetto”. È quanto si legge nell’ordinanza del gip che ha condotto le indagini sullo Stadio della Roma. Si legge inoltre che: “L’operazione di cessione del terreno e del progetto a De Capital e’ ad oggi in fase conclusiva. Dall’ascolto di alcune comunicazioni – e’ detto nel provvedimento – emerge che si sta stipulando un accordo tra le parti non vincolante e nei prossimi mesi e’ prevista la firma del preliminare. Al termine delle operazioni il gruppo facente parte a Parnasi dovrebbe cedere al prezzo di oltre 200 milioni di euro il terreno acquistato a 42 milioni, pagamento peraltro non ancora ultimato”.(…)

..

Subscribe

Login

0 Commenti